Author Archive

自宅のリフォームと平成29年度税制改正案

自宅のリフォームが相続の生前対策として有効であるということについては、「リフォームはいつやるか~空き家控除その2」においてお話ししたところです。

平成29年度税制改正大綱では、「住まいの質の向上・無理のない負担での住宅の確保」という項目で、「長期優良住宅化リフォーム等の促進に向けた既存住宅リフォームの特例措置の拡充」というものが掲げられています。

この長期優良住宅とは、長期にわたり良好な状態で使用するために、大きく分けて以下のような措置が講じられている住宅を指します。

1.長期に使用するための構造及び設備を有していること

2.居住環境等への配慮を行っていること

3.一定面積以上の住戸面積を有していること

4.維持保全の期間、方法を定めていること

上記1~4の全ての措置が講じられ、所管行政庁(都道府県、市または区)の認定を受けたものが、長期優良住宅となります。平成28年4月より、新築だけでなく増改築を行う場合にも、長期優良住宅の認定を受けることができるようになり、これを受け、今回、税制上の優遇措置が講じられることとなったようです。

税制改正案の内容は次の通りです。

- 耐震改修・省エネ改修に加え、耐久性向上改修をリフォーム減税の対象とすることにより、長期優良住宅化リフォーム減税を創設

→ 耐久性向上改修工事(※)を行って既存住宅の長期優良住宅の認定を受けた場合、

所得税・固定資産税について、以下の措置を講じる。

| 税目 | 特例措置 | |

| 所得税 | 自己資金による場合 | 最大50万円税額控除 |

| ローンを利用する場合 | 最大62.5万円税額控除 | |

| 固定資産税 | (工事翌年度) | 2/3減額 |

(※)耐久性向上改修工事以外の工事要件は各特例措置によって異なる。

- 省エネ改修(所得税)について、適用要件を合理化

現行の必須要件:「全ての居室の窓全部の断熱改修(全窓要件)」

→(改正案)住宅全体の省エネ性能(断熱等級4など)を改修により確保した場合

を追加

これらは、相続対策でいえば、親の住宅を親の資金又は借入金でリフォームする場合に使えるものですが、生前贈与の一環として、子が新築住宅を購入・建築する場合だけでなく、子が購入した中古住宅について、リフォーム資金を親から贈与してもらう場合にも、住宅取得資金の贈与特例(非課税)が使えます。

| 住宅用家屋の取得等に係る契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

| 平成28年1月1日~平成32年3月31日 | 1,200万円 | 700万円 |

| 平成32年4月1日~平成33年3月31日 | 1,000万円 | 500万円 |

中古住宅の購入&リフォームの場合は、新築住宅よりもリーズナブルで自宅を取得することができることから、「新、古築」などのネーミングで販売されており、注目されているところです。

このように、リフォームが相続の生前対策にもなり、リフォーム資金自体についても、条件を満たせば税制特例が使えるということで、相続前の諸問題を解決する方法の一つとして、リフォームを検討項目の1つとしてみてはいかがでしょう。

神奈川県厚木市に開設以来、厚木・海老名・座間・大和・綾瀬・相模原・愛川・秦野・平塚・寒川・町田・横浜を中心に、相続税申告から遺産分割協議、不動産の名義変更、民事信託まで、ワンストップでお手伝いしております。

当事務所は、初回相談を無料とし、ご家族の思いや将来の安心を大切にするヒアリングから、ご希望に合わせたプランをご提案。

税務調査や生前対策にも対応し、専門家との連携で正確な土地評価や信頼のプランニングをご提供します。

落ち着いたサロンで、気軽に相談できる雰囲気を心がけています。大切な思いをしっかり受けとめて、地元と共に歩んでいます。

まずはお気軽にお問い合わせください。

国外居住と相続税又は贈与税の納税義務

相続税又は贈与税の課税を免れるため、一時的に財産を国外に移転し、国外に子を居住させこの国外財産を贈与するといいのではないかという考えがあるかと思います。また、自身の財産を国外に移転させ、相続人を国外に移住させてはどうだろうかという考えも。

しかし、これらのスキームは、かなりの程度で蓋をされています。

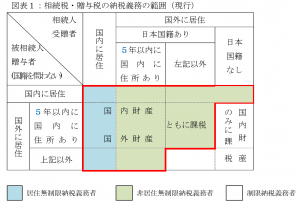

現行の納税義務は次のようになります。

ここで、無制限納税義務者というのは、国内財産であろうと国外財産であろうと、すべて課税対象とされる方、制限納税義務者というのは、国外財産が相続税の課税対象外とされる方です。つまり、制限納税義務者でなければ、国外財産にも課税されます。

現行の相続税法では、相続税、贈与税とも、(1) 財産を渡す側(被相続人・贈与者)と財産を受ける側(相続人・受贈者)の両方が国外に5年超住所を有する場合、(2) 財産を受ける側に日本国籍がなく、財産を渡す側が国外に居住している場合だけ、国内財産に課税されないことになります。

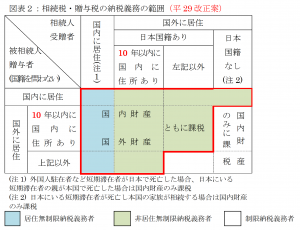

この納税義務者の判定が平成29年4月より、更に改正されそうです。8日に公表された是平成29年度与党税制改正大綱では、この5年要件が10年に延長されています。

前回の改正は平成25年4月。その際、財産を渡す側が国内に住所を有している場合には、国内財産・国外財産問わず課税されることとなったのですが、それに先立つ平成24年度税制改正により国外財産調書制度が創設され、また、平成27年度税制改正により国外提出時課税制度が創設されています。

このように財産移転スキームは、今回の改正で更に強力に封じ込まれることになりそうです。

神奈川県厚木市に開設以来、厚木・海老名・座間・大和・綾瀬・相模原・愛川・秦野・平塚・寒川・町田・横浜を中心に、相続税申告から遺産分割協議、不動産の名義変更、民事信託まで、ワンストップでお手伝いしております。

当事務所は、初回相談を無料とし、ご家族の思いや将来の安心を大切にするヒアリングから、ご希望に合わせたプランをご提案。

税務調査や生前対策にも対応し、専門家との連携で正確な土地評価や信頼のプランニングをご提供します。

落ち着いたサロンで、気軽に相談できる雰囲気を心がけています。大切な思いをしっかり受けとめて、地元と共に歩んでいます。

まずはお気軽にお問い合わせください。

エステートプランニング

相続対策のために生前贈与や生命保険の加入、遺言などをする場合があります。しかし、実際に行われているものを見ますと、対策として行われているものが、個別に関連なく行われており、全体として見た場合の視点が欠けているように思います。

必要なのは総合的な生前相続対策です。エステートプランニングと言われることもあります。このエステートプランニング、アメリカなどの例ですと、撤回不能信託(トラスト)とジョイント・テナンシーを利用したものが多いようです。トラストを利用すると、検認裁判不要で相続人に財産を移すことができること、財産を承継させたい人に確実に財産を遺せることなどから、エステートプランニングでは、トラスト利用が必須とされているようです。

さらに、州法によっては、撤回不能信託とした場合、遺産から外すことができるため、有効な相続対策になるのです。しかし、残念ながら日本では、撤回可能信託か撤回不能信託かによる税制上の区別はなく、委託者と受益者が異なることとなったときに課税関係が発生するということになります。

そうであっても、信託が有効な生前対策の1つであることは、これまでもご説明したとおりです。

もう一つのジョイント・テナンシーというものですが、こちらは、不動産等を所有する場合によく使われる形態で、各所有者はそれぞれ所有権を等分に持つというものです。ただし、共有とは異なる合有財産権(Joint Tenancy)という権利に基づくものです。

合有財産権は、(1)同一の不動産に関する同一の譲渡行為によって(unity of title)、(2)2名以上の者が同一の時に始期を有する(unity of time)(3)同一の権利(unity ofinterest)を(4)共同所有する(unity of possession)という、4つのunity(同一性の要件)を備えた財産権と説明されています。しかし、この最大の特徴は、合有権者の1人が死亡した場合、その有した権利が相続の対象とならずに生存する他の合有権者に帰属することにあります。

もっともこれが、日本でも有効であるかというと、ジョイント・テナンシーという権利は日本にはありませんが、かの国でそのような権利を形成していた場合、我が国でも民法的な権利関係としては、被相続人の相続財産を構成しないということはいえます。

しかし、税法的には、被相続人の合有不動産権が移転したことによる生存合有不動産権者の権利の増加は、「対価を支払わないで利益を受けた場合」に該当するため、生存合有不動産権者が移転を受けた被相続人の合有不動産権の価額に相当する金額については、被相続人から贈与により取得したものとみなされることになるとされています。つまりみなし贈与、あるいは遺贈ですね。

それならば、ジョイントテナンシーは相続対策としてダメかというと、争族対策としての利用がないわけではない。大事なのは、各手法にどのようなメリットとデメリットがあり、どのように組み合わせると、全体として有効な対策となるかということをプランニングすること、それがエステートプランニングということになります。

神奈川県厚木市に開設以来、厚木・海老名・座間・大和・綾瀬・相模原・愛川・秦野・平塚・寒川・町田・横浜を中心に、相続税申告から遺産分割協議、不動産の名義変更、民事信託まで、ワンストップでお手伝いしております。

当事務所は、初回相談を無料とし、ご家族の思いや将来の安心を大切にするヒアリングから、ご希望に合わせたプランをご提案。

税務調査や生前対策にも対応し、専門家との連携で正確な土地評価や信頼のプランニングをご提供します。

落ち着いたサロンで、気軽に相談できる雰囲気を心がけています。大切な思いをしっかり受けとめて、地元と共に歩んでいます。

まずはお気軽にお問い合わせください。

12月4日(日)は相続カフェの日です

12月4日(日)は相続カフェの日です。

公正証書遺言、生前贈与、生命保険契約、そして、家族信託等、生前対策のメニューもいろいろ取りそろえております。

皆様の実情に合わせて、それぞれのメニューの具体的なメリット、デメリットとともに、ご提案致します。

例によって美味しいお茶とお菓子をご用意してお待ちしております。

だいたい10時から16時30分くらいまで、お電話をいただければ、それ以外の時間でも調整できる場合もあります。

どうぞお気軽にお立ち寄りください。

神奈川県厚木市に開設以来、厚木・海老名・座間・大和・綾瀬・相模原・愛川・秦野・平塚・寒川・町田・横浜を中心に、相続税申告から遺産分割協議、不動産の名義変更、民事信託まで、ワンストップでお手伝いしております。

当事務所は、初回相談を無料とし、ご家族の思いや将来の安心を大切にするヒアリングから、ご希望に合わせたプランをご提案。

税務調査や生前対策にも対応し、専門家との連携で正確な土地評価や信頼のプランニングをご提供します。

落ち着いたサロンで、気軽に相談できる雰囲気を心がけています。大切な思いをしっかり受けとめて、地元と共に歩んでいます。

まずはお気軽にお問い合わせください。

個人間利益移転の税務(平成28年改訂版)が出ました

何気なく行ったことが、実は税務上は贈与と認定されて課税される…

そのようなこととならないよう、あるいは、こういったことをしたら、税務上はどのように判断されるのか、といったことをあらかじめ知っておきたいというご要望に応えるため、「個人間利益移転の税務」という本を書いています。

今回は2度目の改訂、資産や信託の利用による財産と権利、保険・金融商品、不動産・動産を介する取引についてQ&A方式で解説したものです。

是非、お手にとってご覧下さい。

Amazonはまだのようですので、大蔵財務協会のHPをご紹介します。

神奈川県厚木市に開設以来、厚木・海老名・座間・大和・綾瀬・相模原・愛川・秦野・平塚・寒川・町田・横浜を中心に、相続税申告から遺産分割協議、不動産の名義変更、民事信託まで、ワンストップでお手伝いしております。

当事務所は、初回相談を無料とし、ご家族の思いや将来の安心を大切にするヒアリングから、ご希望に合わせたプランをご提案。

税務調査や生前対策にも対応し、専門家との連携で正確な土地評価や信頼のプランニングをご提供します。

落ち着いたサロンで、気軽に相談できる雰囲気を心がけています。大切な思いをしっかり受けとめて、地元と共に歩んでいます。

まずはお気軽にお問い合わせください。

公正証書遺言の執行と遺言書預りサービス

公正証書で遺言をしても、心配なのはその遺言通りに処理が行われるかというところでしょう。そのような場合に対応し、遺言執行者を指定する方法があります。遺言者自身で遺言執行者を指定するには、その遺言書で指定する必要があります。

遺言執行者は、相続開始後に相続に関する手続きを単独で行う権限があります。たとえ、他の相続人が遺言執行者を無視して、相続財産を勝手に処分したとしても、それらの行為は無効となります。また、その相続人に対し、何かしらの措置を取ることもできます。

また、遺言執行者の指定がない、一般の相続による名義変更の手続きは何かと面倒です。

相続人が複数人いる場合、遺産分割協議書の作成だけでなく、それぞれの機関に要求される書類の収集や記載、署名押印手続きが煩雑です。遺言執行者を指定していれば、執行者が相続人代表として手続を進められるので、この煩雑な手続きから解放されます。

公正証書遺言には原本、正本、謄本があります。原本は公証人が保管し、正本と謄本が遺言者側に渡されます。謄本は原本のコピーと考えて下さい。正本はこれにより実際の手続きができるものです。当事務所では公正証書遺言作成の支援サービスを行っており、執行者に指定された場合は、この正本の保管も10年間1万円で行っております。

神奈川県厚木市に開設以来、厚木・海老名・座間・大和・綾瀬・相模原・愛川・秦野・平塚・寒川・町田・横浜を中心に、相続税申告から遺産分割協議、不動産の名義変更、民事信託まで、ワンストップでお手伝いしております。

当事務所は、初回相談を無料とし、ご家族の思いや将来の安心を大切にするヒアリングから、ご希望に合わせたプランをご提案。

税務調査や生前対策にも対応し、専門家との連携で正確な土地評価や信頼のプランニングをご提供します。

落ち着いたサロンで、気軽に相談できる雰囲気を心がけています。大切な思いをしっかり受けとめて、地元と共に歩んでいます。

まずはお気軽にお問い合わせください。

家族信託の弱み

家族信託は任意後見の異なり自由度のきいた財産の管理を実現すること、実現性の高い遺言の役割を担うこと、相続などにより共有状態となった財産の出口戦略に役に立つことなどの利点があり、そのため最近特に注目を集めています。

とはいえ、家族信託には、家族信託の弱みがあります。

まず、信託ですから、委託者、受益者だけでなく、受託者が必要です。受託者はもともとの財産の所有者(委託者)に代わって信託財産を管理するのですから、それなりの事務の手間がかかります。もしかしたら、適当ななり手がいないかもしれません。

また、受託者に財産の所有権が移ること、受託者が財産を管理することについて、他の利害関係者から異議がでるかもしれません。例えば委託者兼受益者が父、受託者が長男の場合に次男が面白くなく思うかもしれない。しかしそのような場合は、次男が信託監督人、つまり、受益者のために受託者の監督を行う者になることにより、問題は解決することになります。しかし、次男に時間がない場合は、他の人に信託監督人をお頼むわけですが、こちらのなり手がないということもありえます。

2つ目は、家族信託に向いているのは、信託という契約の性質上、財産の管理に関することだということ。つまり、生活・医療・介護などに関する契約や手続きを行うのでしたら、任意後見と組み合わせた方がよさそうです。

3つ目は、権利関係が複雑な物件については、家族信託では荷が重いということ。信託では受託者に財産の所有権が移りますので、抵当権がついた物件では、金融機関などの同意が必要です。関係者が多くなるほど同意を得なければならない者が増え、契約条項も増えてきます。

家族信託についても、先の相続を見越した生前対策の一つの手法ですので、それぞれの強み弱みを、それぞれのケースにあてはめ、場合によっては、複数の手法を組み合わせることにより、威力を発揮することになります。

神奈川県厚木市に開設以来、厚木・海老名・座間・大和・綾瀬・相模原・愛川・秦野・平塚・寒川・町田・横浜を中心に、相続税申告から遺産分割協議、不動産の名義変更、民事信託まで、ワンストップでお手伝いしております。

当事務所は、初回相談を無料とし、ご家族の思いや将来の安心を大切にするヒアリングから、ご希望に合わせたプランをご提案。

税務調査や生前対策にも対応し、専門家との連携で正確な土地評価や信頼のプランニングをご提供します。

落ち着いたサロンで、気軽に相談できる雰囲気を心がけています。大切な思いをしっかり受けとめて、地元と共に歩んでいます。

まずはお気軽にお問い合わせください。

収益物件の持分相続における家族信託の利用

被相続人に貸しアパートや駐車場などがある場合に、遺産分割で個々の物件毎に相続人が取得するとなると、不平等が生じたりするため、共有にて取得するとの方法が採られることがあります。

しかし、共有状態にある不動産の管理運用に当たっては、将来的にその不動産の管理や処分で足並みが揃わなくなったりすることがあります。ことがこじれて、共有物の買取りをする業者などが介入してきたりするとさらに問題が複雑になってしまします。

そこで、信託のしくみの利用により、管理権や処分権の制限をしたり、移転をすることにより、これらのコントロールを容易にすることができます。また、跡継ぎ遺贈型信託の利用により、これらの収益物件を、妻から子へと円滑に引き継がせることも可能です。

例えば、父、母、子3人といった家族構成で考えてみます。父が貸しアパート等の収益物件を保有しているとします。生前に、父(委託者)はこれらの収益物件を信託財産とし、子の一人を受託者とし、自分を受益者として信託契約を結びます。その際、将来何らかの要因により、受益者である父が意思表示のできない状態となったときに備えて、受益者の指示なく管理運用可能のように定めることもできます。

さらに、この契約で、父(受益者)死亡に備えて第二次受益者、第三次受益者を定めることができます。この第二次受益者に受益者の妻(母)、第三次受益者に子3人というように定めていくこともできます。つまり、遺言のような機能を持たせることになりますので、このような信託を、遺言代用信託といいます。しかし、遺言が自分の死後のことしか決められないのに対し、信託では、上記のようにその後の財産の行方まで指定することができるのです。

なお、仮に次男を受託者とすると考えた場合、第二次相続の際、受託者が受益者を兼ねることになり、それはどうかなという疑問が生じるかと思います。しかし、この例のように、受益者が複数人の場合は、受託者の一人が受益者と兼ねることも可能です。

この信託契約において、当初は委託者(父)=受益者(父)の自益信託でしたが、父の相続発生により、母が受益者の地位を引き継ぐことになります。母は対価なしにその受益権を相続により取得していますから、ここで相続税の課税が発生することになります。母の相続発生により受益権を取得することとなる子たちについても、同様に相続税の課税が発生します。このあたりは、現物資産を相続した場合も、信託受益権を相続した場合も同じと考えて下さい。

この信託契約では、最終的に子3人が共有者のような関係になりますが、共有物件のときと異なり、管理権、処分権は契約によりコントロールされます。ところで、子についても、相続が開始する時が来るわけですが、どのタイミングで信託を終了させるのかは、契約により決めることができるので、共有物件のように持分が細分化されることも防ぐことができます。

神奈川県厚木市に開設以来、厚木・海老名・座間・大和・綾瀬・相模原・愛川・秦野・平塚・寒川・町田・横浜を中心に、相続税申告から遺産分割協議、不動産の名義変更、民事信託まで、ワンストップでお手伝いしております。

当事務所は、初回相談を無料とし、ご家族の思いや将来の安心を大切にするヒアリングから、ご希望に合わせたプランをご提案。

税務調査や生前対策にも対応し、専門家との連携で正確な土地評価や信頼のプランニングをご提供します。

落ち着いたサロンで、気軽に相談できる雰囲気を心がけています。大切な思いをしっかり受けとめて、地元と共に歩んでいます。

まずはお気軽にお問い合わせください。

家族信託の仕組み~相続後、相続前の財産の管理

相続発生後に残された配偶者など、ある程度の財産をお持ちの高齢者の財産の管理について、有効といわれる家族信託はどのような仕組みになっているのでしょう?

ここでいう家族信託というのは、信託銀行を介さない家族による信託というものです。

信託は、3つの要素でなっています。それが、委託者、受託者、受益者です。

委託者は財産を持っている方です。この財産は、1,000万円程度の銀行預金とか自宅とかでも構いません。

受託者は、この財産の管理運用を任された方です。受益者とは、この財産から利益を得る者です。

私たちは、ものを所有することで、直接利用することによる利益、貸したりした場合は運用による利益、処分することによる利益などを得ます。信託では、ものを所有する権利と、ものを所有することにより利益を得る権利とを分解して考えていきます。

あくまでもイメージとしてですが、名義は○○さんですが、でも実質自分のものだよといった感じです。

受託者は託された財産を管理するわけですが、この名義を取得することになります。そして。受益者がそのものの利益を実質的に取得するわけです。

家族信託の基本形は、財産を所有する親(委託者)が、財産を管理する子(委託者)に財産を信じて託し、その財産から生じる利益を受ける(受益者)こととなります。つまり、委託者=受益者となるもので、このような信託を自益信託といいます。

自分が直接所有している場合とどこが異なるか、それは管理する子が入り込むことです。所有権(名義)事態は子(委託者)に移動することになります。子に所有権が移動することで、勝手に処分されないか不安も残るかもしれませんが、そこは、管理できる範囲を信託契約で決めればいいのです。

また、受託者がちゃんと仕事をやっているか管理する信託監督人を設けることもできます。

気になる税金ですが、実質的に使用収益する権利は受益者=委託者に残ったままですから、基本的にこの段階では、所得税などの税金の課税関係は変わりません。

ではスムースに受託者が財産を管理するにはどうすればいいか、不動産などは信託登記できますが、預金の場合は預金通帳の屋号に「信託口」と入れ てくれる銀行を選んで口座開設することで解決します。

家族信託による財産管理はこのような仕組みで行うことになります。

神奈川県厚木市に開設以来、厚木・海老名・座間・大和・綾瀬・相模原・愛川・秦野・平塚・寒川・町田・横浜を中心に、相続税申告から遺産分割協議、不動産の名義変更、民事信託まで、ワンストップでお手伝いしております。

当事務所は、初回相談を無料とし、ご家族の思いや将来の安心を大切にするヒアリングから、ご希望に合わせたプランをご提案。

税務調査や生前対策にも対応し、専門家との連携で正確な土地評価や信頼のプランニングをご提供します。

落ち着いたサロンで、気軽に相談できる雰囲気を心がけています。大切な思いをしっかり受けとめて、地元と共に歩んでいます。

まずはお気軽にお問い合わせください。

成年後見か家族信託か

相続が発生し、いろいろな相続手続きを済ませた後で問題となるのは残されたご高齢の相続人の今後です。

とくに、後に残されたお母様やお父様の財産の管理については、今は大丈夫だけれども、将来的には成年後見などを考えなければいけないのかなあと、不安を抱えていらっしゃるご家族の方も多いかと思います。

確かに、近頃では財産の処分については、金融機関、保険会社、不動産仲介業者等々、手続きが厳しくなりました。基本的に本人が書類に自書(署名だけで済まないことも多いのです)することができなければ、手続きを進めることが難しくなっています。

そして、そのような場合には、後見人をつけることなどが求められるのですが、後見人が付くと本当に財産を使うことに厳しくチェックされることになります。ちょっとした出金もなかなか難しくなると覚悟する必要がでてきます。

そこで、最近注目を集めているのが家族信託です。家族信託とは、資産を持つ方が、自分の老後の生活・介護等に必要な資金の管理などの目的に従って、その保有する不動産・預貯金等の資産を信頼できる家族に託し、その管理・処分を任せる仕組みです。この不動産は、自宅だけしかない場合でも大丈夫なのです。

家族や親族に管理を託すので、高額な報酬は発生しません。処分できる財産の自由度も増します。

イメージとして、たまにみんなに食事をごちそうしたときに、ファミレスでというのが任意後見制度、カニなんかもというのが家族信託でしょうか。

相続後の財産の管理や二次相続対策で、家族信託が最近注目を集めているのはこのような理由です。

神奈川県厚木市に開設以来、厚木・海老名・座間・大和・綾瀬・相模原・愛川・秦野・平塚・寒川・町田・横浜を中心に、相続税申告から遺産分割協議、不動産の名義変更、民事信託まで、ワンストップでお手伝いしております。

当事務所は、初回相談を無料とし、ご家族の思いや将来の安心を大切にするヒアリングから、ご希望に合わせたプランをご提案。

税務調査や生前対策にも対応し、専門家との連携で正確な土地評価や信頼のプランニングをご提供します。

落ち着いたサロンで、気軽に相談できる雰囲気を心がけています。大切な思いをしっかり受けとめて、地元と共に歩んでいます。

まずはお気軽にお問い合わせください。