国外居住と相続税又は贈与税の納税義務

相続税又は贈与税の課税を免れるため、一時的に財産を国外に移転し、国外に子を居住させこの国外財産を贈与するといいのではないかという考えがあるかと思います。また、自身の財産を国外に移転させ、相続人を国外に移住させてはどうだろうかという考えも。

しかし、これらのスキームは、かなりの程度で蓋をされています。

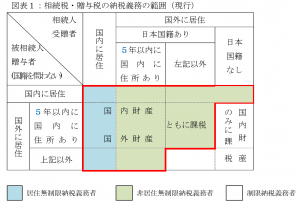

現行の納税義務は次のようになります。

ここで、無制限納税義務者というのは、国内財産であろうと国外財産であろうと、すべて課税対象とされる方、制限納税義務者というのは、国外財産が相続税の課税対象外とされる方です。つまり、制限納税義務者でなければ、国外財産にも課税されます。

現行の相続税法では、相続税、贈与税とも、(1) 財産を渡す側(被相続人・贈与者)と財産を受ける側(相続人・受贈者)の両方が国外に5年超住所を有する場合、(2) 財産を受ける側に日本国籍がなく、財産を渡す側が国外に居住している場合だけ、国内財産に課税されないことになります。

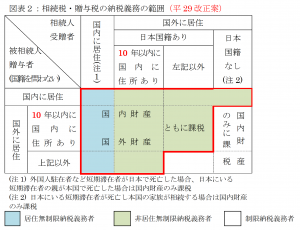

この納税義務者の判定が平成29年4月より、更に改正されそうです。8日に公表された是平成29年度与党税制改正大綱では、この5年要件が10年に延長されています。

前回の改正は平成25年4月。その際、財産を渡す側が国内に住所を有している場合には、国内財産・国外財産問わず課税されることとなったのですが、それに先立つ平成24年度税制改正により国外財産調書制度が創設され、また、平成27年度税制改正により国外提出時課税制度が創設されています。

このように財産移転スキームは、今回の改正で更に強力に封じ込まれることになりそうです。

神奈川県厚木市に開設以来、厚木・海老名・座間・大和・綾瀬・相模原・愛川・秦野・平塚・寒川・町田・横浜を中心に、相続税申告から遺産分割協議、不動産の名義変更、民事信託まで、ワンストップでお手伝いしております。

当事務所は、初回相談を無料とし、ご家族の思いや将来の安心を大切にするヒアリングから、ご希望に合わせたプランをご提案。

税務調査や生前対策にも対応し、専門家との連携で正確な土地評価や信頼のプランニングをご提供します。

落ち着いたサロンで、気軽に相談できる雰囲気を心がけています。大切な思いをしっかり受けとめて、地元と共に歩んでいます。

まずはお気軽にお問い合わせください。