Archive for the ‘税の動き’ Category

戸籍関係書類の収集と法定相続情報証明書制度

被相続人の遺産の名義変更をするためには、金融資産であっても、不動産であっても、車であっても、戸籍関係書類の提出を求められます。相続税の申告の場合も同様です。

戸籍の所在が判っている場合の取得手続き自体は市役所の窓口で頼めばいいだけですが、問題は被相続人の全ての相続人を明らかにする戸籍の謄本を集めなければならないことです。基本的に被相続人の出生から死亡までの戸籍をすべて収集する必要があるのですが、明治以来何度かの戸籍制度の改正があったことがこの収集を面倒にしています。近いところでは昭和32年、平成6年の改正がありますが、これにより戸籍の書き替えが行われ、その際、情報の欠落が生じたため、改製される前の戸籍、改製原戸籍の取得が必要となるのです。

もっとも被相続人が出生地である本籍地でそのまま死亡した場合などは、市役所等の窓口で出生から死亡までの戸籍を下さいと依頼すればそろえてくれますので、その場合はたいして手間はかかりませんが、転居、戸籍の移動などがありますと、出生から死亡までの戸籍を漏れなく収集するのはそれなりの知識と手間を要します。

昨年10月5日、法務省が「法定相続情報証明書制度」を始めると発表しました。これは法務局がこの戸籍関係書類等に代わる「証明文付きの法定相続情報の写し」を発行する制度です。新制度でつくる証明書のイメージはこちらです。

これにより、煩雑な戸籍収集作業から解放されるかとなると、そうではないのです。

この制度のしくみは、相続人が法務局に、(1)「被相続人の戸籍関係の書類等」、(2)「(1)に基づく法定相続情報(被相続人の氏名や本籍等,相続人の氏名や本籍,続柄や法定相続分などの情報)」を提出することにより、登記官が内容を確認して法定相続情報証明書交付するものです。したがって、1度は今まで通りの戸籍収集作業をする必要があるのです。

この法定相続情報証明書は、法務局において登記手続きでの利用ができるようにという趣旨で導入が予定されているものですが、相続手続きに係わる各機関がこの法定相続情報証明書を採用するならば、いままで登記用、銀行用、証券会社用、税務申告用等、何組もの戸籍関係書類を用意する必要があった(手続きにおいて、返却して下さいと希望すれば、戻ってくる場合もあり、使い回しのできることもあったにせよ)のに比べ、楽になることは間違いありません。各機関に置いても、それぞれの責任で内容のチェックをする必要がなくなるため、手続きに要する時間が短縮されることも考えられます。

今月末(2017.1)まで、この制度についてのパブリックコメントを募集中です。これを経て、5月末ごろまでの制度導入が予定されています。

最高裁が預貯金も遺産分割の対象と判断

以前この欄(「預金は分割の対象じゃない???」2016-10-21)でも取り上げました「預貯金債権が遺産分割の対象になるのか否か」が争われた審判の決定で、最高裁大法廷(裁判長・寺田逸郎長官)は、昨年末(2016年)12月19日において、「預貯金は遺産分割の対象となる」との初判断(「預貯金も遺産分割対象に 最高裁が初判断」日経電子版参照)を示し、原審を破棄して大阪高等裁判所に審理を差し戻しました(平成27年(許)11「遺産分割審判に対する抗告棄却決定に対する許可抗告事件」)。

法制審議会の民法(相続関係)部会がとりまとめた「民法(相続関係等)の改正に関する中間試案」でも,預貯金債権を遺産分割の対象とすべき案が示されており、また、実務で実際に行われていたことが追認されたようなものともいえますが、では実務にまったく影響がないかというと、そうとも言い切れないのです。

たとえば、相続人間に争いがあり遺産分割協議が整う見込みが立たないような状況において、せめて預貯金については、自分の相続分を確保したいという場合には、「金銭債権の一種である銀行預金についても、各相続人は、自己の持分について払い戻しの請求をすることが可能である」とした従前の最高裁判決(最判昭29.4.8)を根拠に訴訟を起こす戦略がとられることがありました。実際に判断が示されなくとも、トラブルを避けたい銀行側が、これにより法定相続分の払戻しに応ずることもあったようです。

しかし、今回の最高裁での判断により、この戦術の有効性に翳りが生じたといえそうです。これにより、相続人全員の協議が整わない状態で、特定の相続人について、法定相続分だけ先に払戻しを受けるということは、更に難しくなったということになります。

相続や贈与などにおける取引相場のない株式の評価の見直し

税法の世界においては、同族会社株式のような取引相場のない株式の評価について、その会社の資産及び負債(つまりB/Sですね。)を基にした純資産価額により評価する方法(純資産価額方式)と、事業の種類が同一又は類似する複数の上場会社の株価の平均値に比準する方法(類似業種比準方式)をミックスして計算することになります。

29年度税制改正では,非上場株の評価方法の「類似業種比準方式」などについて、見直しがされる予定です。

1.「類似業種の株価」の採り方についての改正

現行の類似業種比準方式では、次のようにして株価を計算します。

A×(b÷B+(c÷C)×3+d÷D)÷5×斟酌率

算式中の「A」、「b」、「c」、「d」、「B」、「C」及び「D」は、それぞれ次によります。

「A」=類似業種の株価

「b」=評価しようとする会社(以下「評価会社」)の1株当たりの配当金額

「c」=評価会社の1株当たりの利益金額

「d」=評価会社の1株当たりの純資産価額(帳簿価額によつて計算した金額)

「B」=課税時期の属する年の類似業種の1株当たりの配当金額

「C」=課税時期の属する年の類似業種の1株当たりの年利益金額

「D」=課税時期の属する年の類似業種の1株当たりの純資産価額(帳簿価額によつて計算した金額)

この類似業種のデータは国税庁のHPで公表されています。

そしてこの「A」の値については、次のいずれかを選択します。

・課税時期の属する月以前3ヶ月間の各月の類似業種の株価のうち最も低いもの

・類似業種の前年平均株価

しかし、この方法で計算すると、評価会社の業績は変わらないのに、上場株式の株価が変動することにより、評価額に大きく影響することになります。

特に、アベノミクス初期段階で、上場株式の株価が急上昇し、贈与や譲渡を予定していた非上場会社の担当者が大いに慌てたというようなことが起こりました。

そこで、改正案では、この「A」の値については、次のいずれかを選択するとしています。

・課税時期の属する月以前3ヶ月間の各月の類似業種の株価のうち最も低いもの

・類似業種の前年平均株価

・課税時期の属する月以前2年間平均

「課税時期の属する月以前2年間平均」が選択肢の1つに入ることで、より平準化された株価を採用できることになるということです。

2.類似業種の比準要素についての改正

次の改正は、上記の国税庁が提供するデータについての改正です。

類似業種の1株当たりの「配当金額」、「利益金額」、「簿価純資産価額」や、類似業種の株価は、業種目別に上場会社の数値を平均して算定されているものですが、これまでは、上場会社単体の決算を基に類似業種の比準要素が算定されていたものが、連結決算を基にすることとされます。

3.比準要素の比重についての改正

上記の計算式のように、現行の類似業種比準価額の計算では、比準要素のうち、「利益金額」だけ、他の要素と異なり、3倍にして評価されます。これは、平成12年の通達改正で、株の価値は会社の収益力に強く影響されると考えられ、そのような評価方法となったものです。

しかし、昨今の上場会社のデータに基づき検証作業等をした結果、収益力が他の要素と比べ特別に株の価格に影響しないということで、各比準要素は1:1:1の比準で評価額を計算することととされます。

つまり、上記の計算式は次のようになります。

A×(b÷B+c÷C+d÷D)÷5×斟酌率

これらの改正は、平成29年1月1日以後の相続等により取得した財産の評価に適用されることとなります。

広大地の評価と改正案

土地の評価において、減額割合が高いものとされているの、広大地の評価です。

財産評価基本通達達24-4では、その地域における標準的な宅地の地積に比して著しく地積が広大な宅地で、都市計画法規定の開発行為を行うとした場合に、道路や公園などの公共公益的施設用地の負担が必要と認められる土地については、特別な評価方法を認めています。

ただし、大規模工場用地に該当するものや、その宅地について、経済的に最も合理的であると認められる開発行為がマンション等(3階建て以上の集合住宅)を建築することを目的とするものであると認められるものについては、広大地の対象から外されています。

広大地に該当した場合の現行の評価方法は次のとおりです。

(1) その広大地が路線価地域に所在する場合

その広大地の面する路線の路線価に、次の算式により求めた広大地補正率を乗じて計算した価額にその広大地の地積を乗じて計算した金額

広大地補正率=0.6-0.05×広大地の地積÷1,000㎡

(注) 上記の評価による場合、奥行価格補正等の補正は行いません。また、上記における広大地の地籍は5,000㎡以下のものとします。

(2) その広大地が倍率地域に所在する場合

その広大地が標準的な間口距離及び奥行距離を有する宅地であるとした場合の1㎡当たりの価額を路線価として、上記(1)に準じて計算した金額

これにより、広大地の面積が500㎡であれば57.5%、5,000㎡であれば35%の評価となります。

このような評価減が認められているのは、開発行為の許可を受けるためには、公共公益的施設を設ける必要があり、それにより潰れ地が発生することになるためです。

さらに理屈から言えば、このような土地については、実際の取引価額も低く抑えられているはずです。しかしながら、広大地の形状によっては、その形状を加味して決まる取引価格と相続税評価額が大きく乖離している事例が多数発生しているとして、問題視されているのだそうです。

そこで、平成29年度税制改正大綱には、次のような項目が揚げられています。

「広大地の評価について、現行の面積に比例的に減額する評価方法から、各土地の個性に応じて形状・面積に基づき評価する方法に見直すとともに、適用要件を明確化する。」

改正案では、現行の「広大地補正率」に代わり、

「形状(不整形・奥行)を考慮した補正率」×「面積を考慮した規模格差補正率」

により計算するとのこと。そして、これらの補正率は、外部専門業者の実態調査に基づき設定されることになります。

この改正は、平成30年1月1日以後の相続等により取得した財産の評価に適用するとのことですので、具体的にどのような補正率が採用されることとなるのか不透明であり、これから公表される情報を待たなければいけないことになります。

自宅のリフォームと平成29年度税制改正案

自宅のリフォームが相続の生前対策として有効であるということについては、「リフォームはいつやるか~空き家控除その2」においてお話ししたところです。

平成29年度税制改正大綱では、「住まいの質の向上・無理のない負担での住宅の確保」という項目で、「長期優良住宅化リフォーム等の促進に向けた既存住宅リフォームの特例措置の拡充」というものが掲げられています。

この長期優良住宅とは、長期にわたり良好な状態で使用するために、大きく分けて以下のような措置が講じられている住宅を指します。

1.長期に使用するための構造及び設備を有していること

2.居住環境等への配慮を行っていること

3.一定面積以上の住戸面積を有していること

4.維持保全の期間、方法を定めていること

上記1~4の全ての措置が講じられ、所管行政庁(都道府県、市または区)の認定を受けたものが、長期優良住宅となります。平成28年4月より、新築だけでなく増改築を行う場合にも、長期優良住宅の認定を受けることができるようになり、これを受け、今回、税制上の優遇措置が講じられることとなったようです。

税制改正案の内容は次の通りです。

- 耐震改修・省エネ改修に加え、耐久性向上改修をリフォーム減税の対象とすることにより、長期優良住宅化リフォーム減税を創設

→ 耐久性向上改修工事(※)を行って既存住宅の長期優良住宅の認定を受けた場合、

所得税・固定資産税について、以下の措置を講じる。

| 税目 | 特例措置 | |

| 所得税 | 自己資金による場合 | 最大50万円税額控除 |

| ローンを利用する場合 | 最大62.5万円税額控除 | |

| 固定資産税 | (工事翌年度) | 2/3減額 |

(※)耐久性向上改修工事以外の工事要件は各特例措置によって異なる。

- 省エネ改修(所得税)について、適用要件を合理化

現行の必須要件:「全ての居室の窓全部の断熱改修(全窓要件)」

→(改正案)住宅全体の省エネ性能(断熱等級4など)を改修により確保した場合

を追加

これらは、相続対策でいえば、親の住宅を親の資金又は借入金でリフォームする場合に使えるものですが、生前贈与の一環として、子が新築住宅を購入・建築する場合だけでなく、子が購入した中古住宅について、リフォーム資金を親から贈与してもらう場合にも、住宅取得資金の贈与特例(非課税)が使えます。

| 住宅用家屋の取得等に係る契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

| 平成28年1月1日~平成32年3月31日 | 1,200万円 | 700万円 |

| 平成32年4月1日~平成33年3月31日 | 1,000万円 | 500万円 |

中古住宅の購入&リフォームの場合は、新築住宅よりもリーズナブルで自宅を取得することができることから、「新、古築」などのネーミングで販売されており、注目されているところです。

このように、リフォームが相続の生前対策にもなり、リフォーム資金自体についても、条件を満たせば税制特例が使えるということで、相続前の諸問題を解決する方法の一つとして、リフォームを検討項目の1つとしてみてはいかがでしょう。

国外居住と相続税又は贈与税の納税義務

相続税又は贈与税の課税を免れるため、一時的に財産を国外に移転し、国外に子を居住させこの国外財産を贈与するといいのではないかという考えがあるかと思います。また、自身の財産を国外に移転させ、相続人を国外に移住させてはどうだろうかという考えも。

しかし、これらのスキームは、かなりの程度で蓋をされています。

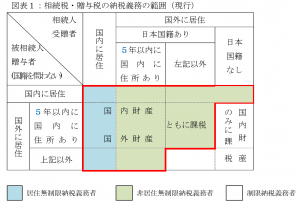

現行の納税義務は次のようになります。

ここで、無制限納税義務者というのは、国内財産であろうと国外財産であろうと、すべて課税対象とされる方、制限納税義務者というのは、国外財産が相続税の課税対象外とされる方です。つまり、制限納税義務者でなければ、国外財産にも課税されます。

現行の相続税法では、相続税、贈与税とも、(1) 財産を渡す側(被相続人・贈与者)と財産を受ける側(相続人・受贈者)の両方が国外に5年超住所を有する場合、(2) 財産を受ける側に日本国籍がなく、財産を渡す側が国外に居住している場合だけ、国内財産に課税されないことになります。

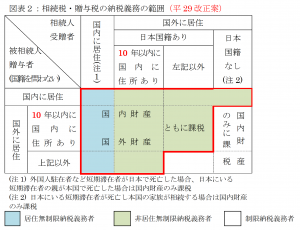

この納税義務者の判定が平成29年4月より、更に改正されそうです。8日に公表された是平成29年度与党税制改正大綱では、この5年要件が10年に延長されています。

前回の改正は平成25年4月。その際、財産を渡す側が国内に住所を有している場合には、国内財産・国外財産問わず課税されることとなったのですが、それに先立つ平成24年度税制改正により国外財産調書制度が創設され、また、平成27年度税制改正により国外提出時課税制度が創設されています。

このように財産移転スキームは、今回の改正で更に強力に封じ込まれることになりそうです。

海外不動産投資

この何年かの間に海外不動産投資を検討される方が増えてきたのかなと感じます。話題として耳にすることもありますし、今夏、大阪で女性税理士連盟の定期総会に出席した際、同じフロアで「減価償却を使ったタックスメリット」という名の証券会社のセミナーが行われているのを目にしました。

海外不動産投資には、次のような仕組みにより、節税メリットがあるとされています。

1.減価償却の活用によって節税効果を得られる

海外不動産であっても、日本での申告では、日本の減価償却制度が適用され、法定耐用年数により償却することになるのですが、中古不動産、特に法定耐用年数を過ぎた物件等を取得することにより、毎年の減価償却費を多くすることができます。これにより不動産所得が赤字になっても、給与所得などと損益通算ができ、その年の課税所得を減少させることができます。

2.売却時に低い税率が適用される

減価償却が早くできるということは、売却時に売却原価が少ないため、売却益が計上されるということになります。しかし、5年間以上保有してその後に売却するのであれば、譲渡所得の税率は20%の分離課税となります。

節税メリット以外にも、円安による為替メリットや資産の国際分散によるリスク回避などのメリットも考えられますが、デメリットとしても、コンサルタント会社や現地税理士への手数料の支払いが生じます。

また、海外に預貯金や有価証券、不動産など合計5千万円を超える財産を保有する人に「国外財産調書」の提出が義務付けられており、こちらの手続きもする必要があります。

(冒頭のホテル開催のセミナーは、この国外財産調書セミナーとセットになっていました。)

こうした中、「海外中古物件利用の節税策 富裕層に広がる」というNHKの報道がありました。会計検査院が平成25年の税務申告で海外に不動産を所有していた331人の高所得者を調べたところ、287人が減価償却費を計上しており、節税効果が高くなる償却までの期間が短い物件の購入を繰り返している人も確認されたということです。

ここ最近、会計検査院の指摘から税制改正が行われるというパターンができてきているように思います。海外不動産投資についても、何らかな節税封じ策がとられる可能性が高いと推測されます。年末の税制改正大綱を注目したいところです。